אחד הדברים הבסיסיים ביותר שכדאי להכיר כשניגשים לקבל משכנתא הוא לוחות הסילוקין. התאמת לוח הסילוקין הנכון יכולה לחסוך כסף רב לאורך חיי ההלוואה. במאמר זה נתמקד בשלושה לוחות סילוקין נפוצים: שפיצר, קרן שווה ובוליט. נכיר את היתרונות והחסרונות של כל אחד מהם כדי לסייע בבחירת המסלול המתאים ביותר.

לוח שפיצר: החזר חודשי קבוע

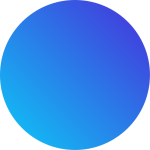

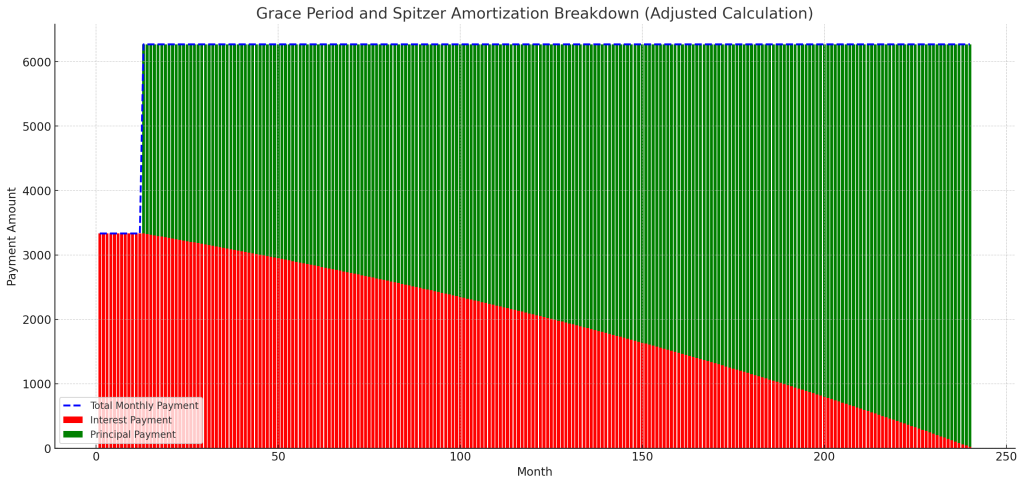

לוח שפיצר הוא שיטת ההחזר הנפוצה להלוואות ומשכנתאות. ההחזרים החודשיים נשארים קבועים לאורך כל תקופת ההלוואה, אך הרכבם משתנה לאורך הזמן.

איך זה עובד? החזר המשכנתא החודשי מורכב מריבית ומהחזר הקרן. בתחילת ההלוואה, חלק הריבית גבוה והחלק של הקרן נמוך. עם הזמן, חלק הקרן עולה והריבית יורדת. כך הלווה יודע מראש את גובה ההחזר החודשי הקבוע, מה שמקל על תכנון התקציב.

יתרונות

- תשלום חודשי קבוע: מקל על ניהול התקציב המשפחתי, כיוון שניתן לדעת מראש את סכום התשלום.

חסרונות

- עלות כוללת גבוהה: תשלומי הריבית בתחילת התקופה גבוהים, מה שמוביל לעלות ריבית כוללת גבוהה בהשוואה ללוחות אחרים.

- החזר קרן איטי: במהלך השנים הראשונות, יתרת הקרן יורדת בקצב איטי.

לוח קרן שווה: החזר חודשי יורד

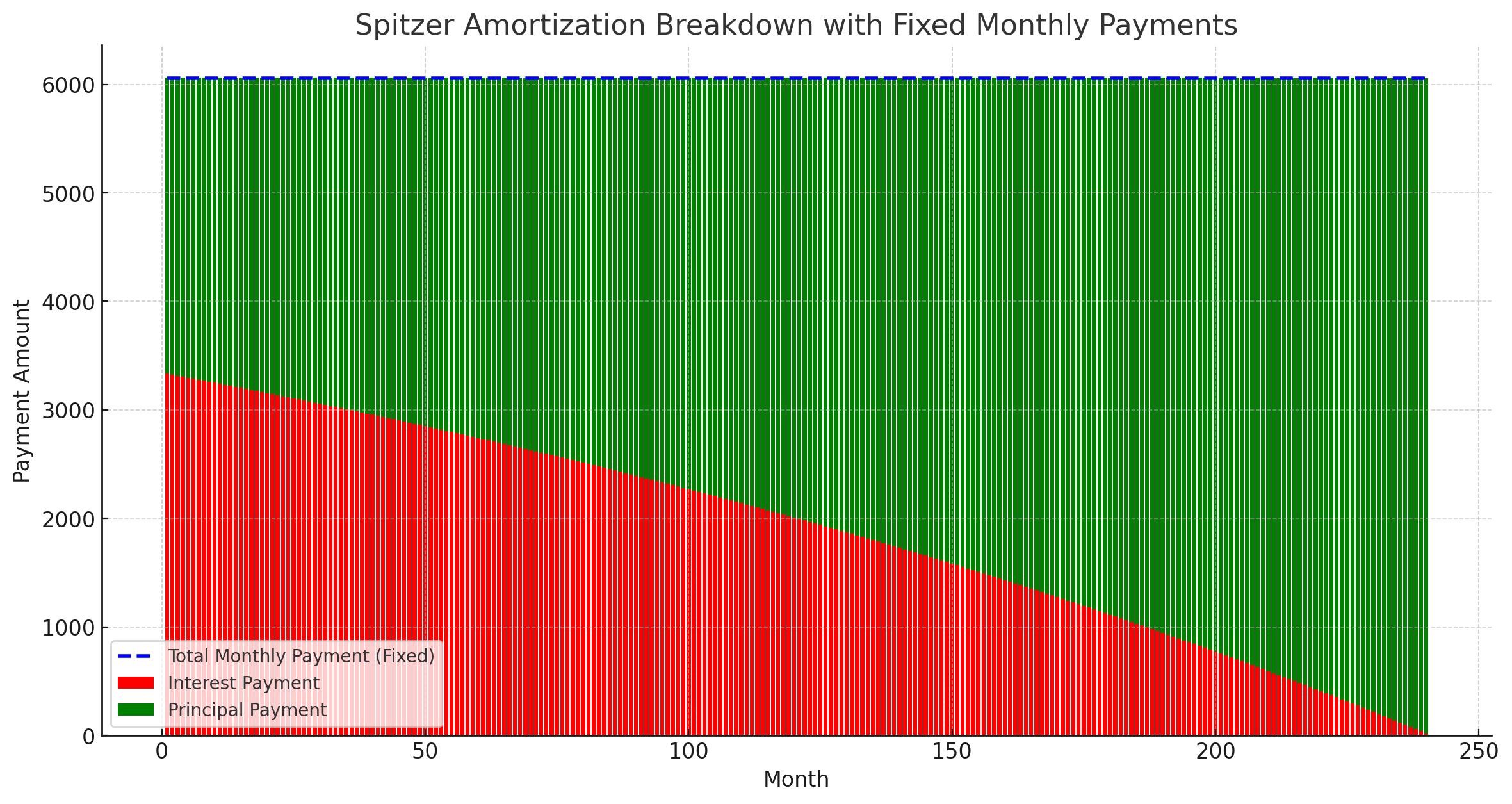

לוח קרן שווה פחות מוכר, אך יכול להשתלם ללקוחות המעוניינים לחסוך בריבית. תשלומי הקרן מתחלקים באופן שווה לאורך התקופה, ותשלומי הריבית יורדים עם הזמן.

איך זה עובד? בכל חודש הלקוח מחזיר סכום קבוע של קרן, והריבית מחושבת על יתרת הקרן. בתחילת התקופה הקרן גדולה, ולכן גם תשלום הריבית והתשלום החודשי גבוהים. עם ירידת הקרן, הריבית פוחתת והתשלום החודשי יורד.

יתרונות

- חיסכון בריבית: ככל שהקרן יורדת מהר, כך תשלומי הריבית פוחתים, מה שמוביל לחיסכון בעלויות לאורך חיי המשכנתא.

- החזר חודשי יורד: מקל על תכנון כלכלי לטווח ארוך, במיוחד עבור לקוחות המצפים לירידה בהכנסות בעתיד.

חסרונות

- תשלומים גבוהים בתחילת התקופה: התשלומים בהתחלה גבוהים, דבר שעלול להוות אתגר ללקוחות ללא תזרים מזומנים חזק.

לוח בוליט: דחיית תשלום הקרן

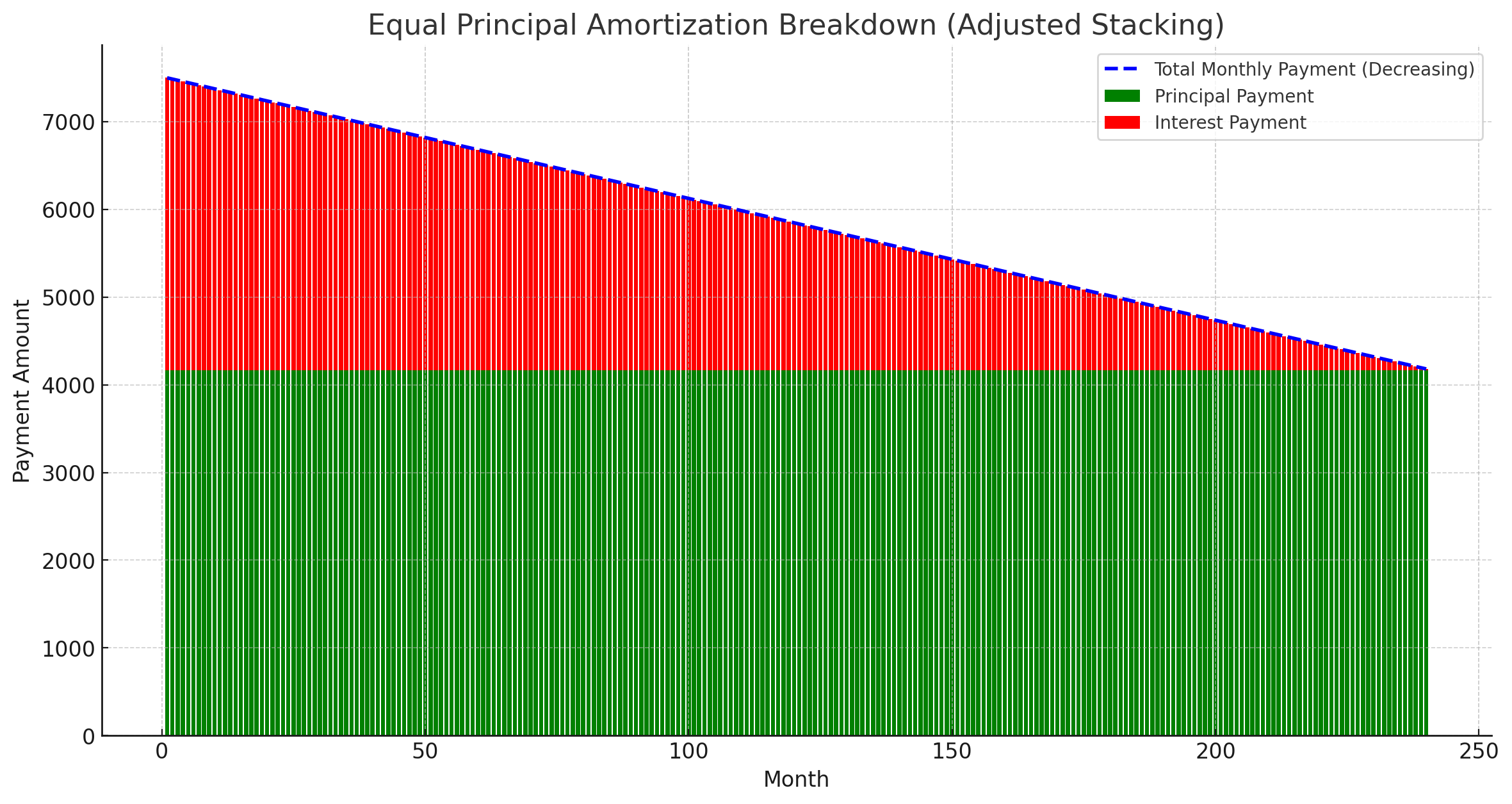

לוח בוליט מציע גמישות בתזרים המזומנים ומתאים למצבים פיננסיים מסוימים. במסלול זה, הקלוח משלם את הקרן בסוף תקופת ההלוואה, ולעיתים גם הריבית נדחית.

איך זה עובד? במסלול בוליט חלקי, משלמים את הריבית מדי חודש ואת הקרן בתשלום אחד בסוף התקופה. במסלול בוליט מלא, גם הריבית מצטרפת לקרן כחוב מצטבר, והלקוח משלם את כל החוב בסוף בתשלום אחד. כאשר דוחים את תשלום הריבית, היא מצטרפת לקרן ונושאת ריבית על הריבית (ריבית דריבית). לדוגמה, אם בחודש הראשון הריבית היא 1,000 ש"ח ומצטרפת לקרן, בחודש השני יש לשלם ריבית גם על הקרן המקורית וגם על ה-1,000 ש"ח של הריבית, מה שמוביל לעלייה בחוב.

יתרונות

- גמישות תזרימית: מתאים ללקוחות הזקוקים לתזרים מזומנים חופשי כעת ומצפים לקבל סכום כסף גדול בעתיד.

חסרונות

עלויות גבוהות בסוף התקופה: הקרן לא יורדת כלל, ולכן הריבית נשארת קבועה, מה שמוביל לעלות ריבית כוללת גבוהה. במקרה של דחיית הריבית, אפקט הריבית דריבית חזק ומעלה מאוד את עלות הריבית הכוללת ואת עלות ההלוואה.

גרייס: לוחות סילוקין עם דחיית תשלומים זמנית

ישנם שני סוגי גרייס: גרייס מלא וגרייס חלקי, בדומה למסלול בוליט. בגרייס חלקי הלווה משלם רק את הריבית. בגרייס מלא דוחים את כל התשלומים והריבית מצטרפת לקרן עם ריבית דריבית. בבוליט פורעים את כל ההלוואה בסוף התקופה, בעוד שבגרייס ממשיכים לשלם לפי לוח הסילוקין שנבחר (שפיצר או קרן שווה).

חשוב לשים לב לכך שתקופת הגרייס משפיעה על יתרת תקופת ההלוואה. לאחר סיום הגרייס, מחלקים את ההלוואה לפחות חודשים, מה שמוביל להגדלת ההחזר החודשי. לדוגמה, בהלוואה של 240 חודשים עם גרייס של 12 חודשים, לאחר הגרייס ההלוואה תיפרס ל-228 חודשים. כתוצאה מכך, ההחזר החודשי יעלה.

מה קורה ב- לוחות סילוקין עם מסלולים צמודי מדד?

במשכנתאות צמודות מדד, ההחזרים החודשיים עולים עם הזמן בעקבות עליית המדד. זאת מכיוון שקרן ההלוואה מתייקרת בהתאם לעליית המדד, מה שמוביל לעלייה בסכום הכולל שתשלמו.

איזון בין נוחות לחיסכון בבחירת לוחות סילוקין

מציאת האיזון בין הנוחות בתזרים מזומנים רגוע לבין החיסכון בריבית ובעלות ההלוואה היא חיונית. נוחות שווה כסף. לוח בוליט, המסלול הנוח ביותר מבחינת תזרים מזומנים, הוא גם היקר ביותר. לעומת זאת, לוח קרן שווה, שלעתים הוא הזול ביותר, אינו נוח כיוון שהתשלומים מתחילים גבוהים מאוד ויורדים בהדרגה.

איך לבחור לוחות סילוקין המתאימים לכם?

- תזרים מזומנים: אם ללקוח יש הכנסות קבועות ויציבות, לוח שפיצר יכול להתאים. אם הלקוח מצפה לירידה בהכנסה, לוח קרן שווה עשוי להתאים.

- תחזיות עתידיות: אם לקוח מצפה לקבל סכום כסף גדול בעתיד, לדוגמה במצב של מכירת נכס ורכישת נכס אחר במקביל, וזקוק למימון זמני עד לקבלת התמורה מהמכירה, לוח בוליט עשוי להתאים.

סיכום לוחות סילוקין

לוחות הסילוקין משפיעים באופן משמעותי על ניהול המשכנתא שלכם. לוח שפיצר מציע יציבות בתשלומים החודשיים, לוח קרן שווה מאפשר חיסכון בריבית בטווח הארוך, ולוח בוליט מספק גמישות אך במחיר עלויות ריבית גבוהות. יש לבחור את הלוח שמתאים לצרכים וליכולות הכלכליות שלכם.

לפרטים נוספים והשוואות בין לוחות סילוקין שונים, מומלץ להשתמש במחשבוני משכנתא כגון באתר 'משכנתאמן'.

ניתן לקרוא עוד על ריבית דריבית במאמר שכתבתי בנושא ״מהי הלוואה״.